Рассматриваются сущность и функции коммерческих банков, их пассивные и активные операции.

Коммерческие банки представляют второй уровень банковской системы. Они концентрируют основную часть кредитных ресурсов, осуществляют в широком диапазоне банковские операции и финансовые услуги для юридических и физических лиц. Эти банки организуются на паевых (акционерных) началах и по форме собственности делятся на государственные, акционерные, кооперативные.

К основным функциям коммерческих банков относятся:

-> мобилизация временно свободных денежных средств и

превращение их в капитал;

-^ кредитование предприятий, государствами населения;

-^ выпуск кредитных денег;

-> осуществление расчетов и платежей в хозяйстве;

-> эмиссионно-учредительская функция;

-> консультирование, представление экономической и финансовой информации.

Выполняя функцию мобилизации временно свободных денежных средств и превращения их в капитал, банки аккумулируют денежные доходы и сбережения в форме вкладов. Вкладчик получает вознаграждение в виде процента или оказываемых банком услуг. Сконцентрированные во вкладах сбережения превращаются в ссудный капитал, используемый банками для предоставления кредита предприятиям и предпринимателям. Заемщики вкладывают средства в расширение производства, покупку недвижимости и потребительских товаров. В конечном счете с помощью банков сбережения превращаются в капитал".

Важное экономическое значение имеет функция кредитования предприятий, государства и населения. Прямое предоставление в ссуду свободных денежных капиталов их владельцами заемщикам в практической хозяйственной жизни затруднено. Банк выступает в качестве финансового посредника, получая денежные средства у конечных кредиторов и давая их конечным заемщикам. За счет кредитов банка осуществляется финансирование промышленности, сельского хозяйства, торговли, обеспечивается расширение производства. Коммерческие банки предоставляют ссуды потребителям на приобретение товаров длительного пользования, способствуя росту их уровня жизни. Поскольку государственные расходы не всегда покрываются доходами, банки кредитуют финансовую деятельность правительства.

Выпуск кредитных денег - специфическая функция, отличающая коммерческие банки от других финансовых институтов. Коммерческие банки осуществляют депозитно-кредитную эмиссию: денежная масса увеличивается, когда банки выдают ссуды своим клиентам, и уменьшается, когда эти ссуды возвращаются. Эти банки являются эмитентами кредитных орудий обращения. Предоставляемая клиенту ссуда зачисляется на его счет в банке, т.е. банк создает депозит (вклад до востребования), при этом увеличиваются долговые обязательства банка. Владелец депозита может получить в банке наличные деньги в размере вклада, вследствие чего происходит увеличение количества денег в обращении. При наличии спроса на банковские кредиты современный эмиссионный механизм позволяет расширять денежную эмиссию, что подтверждается ростом денежной массы в промышленно развитых странах. Вместе с тем экономика нуждается в необходимом, но не чрезмерном количестве денег, поэтому коммерческие банки функционируют в рамках ограничений, устанавливаемых центральным банком, с помощью которых регулируется процесс кредитования и, следовательно, процесс создания денег. ^-

Одной из функций коммерческих банков является обеспечение расчетно-платежного механизма. Выступая в качестве посредников в платежах, банки выполняют для своих клиентов операции, связанные с проведением расчетов и платежей.

Эмиссионно-учредительская функция осуществляется коммерческими банками путем выпуска и размещения ценных бумаг (акций, облигаций). Выполняя эту функцию, банки становятся каналом, обеспечивающим направление сбережений для производственных целей. Рынок ценных бумаг дополняет систему банковского кредита и взаимодействует с ней. Например, коммерческие банки предоставляют посредникам рынка ценных бумаг (компаниям-учредителям) ссуды для подписки на ценные бумаги новых выпусков, а те продают банкам ценные бумаги для перепродажи в розницу. Если компания-учредитель, на имя которой зарегистрированы ценные бумаги, сама продает их, то банк может обеспечивать подписчиков на выпущенные ценные бумаги. При этом банк обычно организует консорциум по размещению ценных бумаг (консорциумы банков - группы банков, временно организованные одним из наиболее крупных банков - главой консорциума для совместного проведения кредитных, гарантийных или иных банковских операций). Обязательства на значительные суммы, выпущенные крупными компаниями, могут быть размещены банком путем продажи своим клиентам, а не посредством свободной продажи на фондовом рынке.

Располагая возможностями постоянно контролировать экономическую ситуацию, коммерческие банки дают клиентам консультации по широкому кругу проблем (по слияниям и поглощениям, новым инвестициям и реконструкции предприятий, составлению годовых отчетов). В настоящее время возросла роль банков в предоставлении клиентам экономической и финансовой информации.

Деятельность коммерческого банка представляется в балансовом отчете, который публикуется в печати. Баланс дополнен данными о структуре банковских активов и пассивов. Актив включает все объекты собственности (как реальные, так и финансовые), которыми владеет банк. Пассив отражает все денежные требования, выставленные банку.

Пассив баланса банка состоит из капитальных и текущих статей. Капитальные статьи пассива - акционерный, резервный капитал и нераспределенная прибыль; текущие статьи - прежде всего банковские депозиты (вклады) и некоторые другие.

Состояние статей баланса является результатом осуществления банком активных и пассивных операций.

Пассивными называются операции, с помощью которых образуются банковские ресурсы, активными - посредством которых банки используют эти ресурсы с целью получения прибыли.

Банковские ресурсы делятся на собственные и привлеченные.

К источникам собственного капитала относятся:

- акционерный капитал (уставный фонд);

- резервный капитал (резервный и другие фонды, образованные за счет прибыли);

Нераспределенная прибыль,

Акционерный капитал образуется путем выпуска банковских акций, добровольных денежных и материальных взносов акционеров (учредителей) банка. Основной ресурс наращивания акционерного капитала - накопление прибыли. Его увеличение осуществляется по решению собрания акционеров (пайщиков) за счет определения дивиденда, уплачиваемого акционерам из полученной прибыли (с ростом дивиденда повышается рыночная стоимость акций банка и, таким образом, увеличиваются доходы акционеров, а следователь-; но, регистрационная стоимость акционерного капитала), а; также продажи дополнительных акций.

Резервный капитал {резервный фонд) образуется за счет ежегодных отчислений от прибыли, размер которых устанавливается собранием акционеров. Этот капитал предназначен; для покрытия возможных убытков по операциям банка (например, от непогашения ссуд) и других целей, связанных с обеспечением обязательств банка. Его минимальные размеры peгулируются в соответствии с банковским законодательством.

Нераспределенная прибыль - это оставшаяся после выплаты дивидендов и отчислений в резервный капитал часть* прибыли. Ее увеличение возможно за счет накопления прибыли путем инвестирования доходов банка в некоторые типы активов (ссуды или инвестиции).

В структуре пассивов баланса доля собственного капитала незначительна. Однако он должен быть достаточным дл выполнения принятых на себя банком обязательств, защиты

интересов вкладчиков и других кредиторов, предупреждения банкротства банка.

Привлеченные средства коммерческих банков формируют преобладающую часть банковских ресурсов и состоят из депозитов (вкладов) и кредитов (займов), полученных банком. Прием средств вкладчиков и других кредиторов - основной вид пассивных операций банков.

Главным источником привлеченных средств являются депозиты, составляющие значительную долю всех пассивов коммерческих банков. Депозиты делятся на следующие виды:

- вклады до востребования;

- срочные вклады;

- сберегательные вклады.

Вклады до востребования (бессрочные депозиты) могут быть изъяты вкладчиком или переведены другому лицу по первому требованию владельца. Вкладчику открывается текущий счет, по которому можно получить в любое время наличные деньги или выписать чек (или другой расчетно-платежный документ). В настоящее время существует два типа вкладов до востребования - беспроцентные текущие счета и счета, по которым выплачиваются проценты. Первые преобладают в общей сумме депозитов до востребования.

Срочные вклады зачисляются на депозитные счета на определенный срок, и по ним выплачиваются проценты. Владелец депозита получает депозитный сертификат, на котором обозначены вложенная сумма, ставка процента, срок погашения и другие условия договора. Процентные ставки зависят от размера и срока вклада. Срочные вклады не могут быть изъяты с помощью чеков. До наступления срока выплаты вкладчик может изъять вклад только после предварительного уведомления, предусмотренного договором. Иногда вклады могут изыматься без предварительного уведомления, но при этом, как правило, клиент теряет процент в форме штрафа за преждевременное изъятие. Срочные вклады для банка обычно более привлекательны, поскольку в течение определенного срока позволяют ему хранить меньший резерв (т.е. обеспечивают ликвидность), чем по вкладам до востребования (которые могут изыматься в любое время).

Сберегательные депозиты - это приносящие процент нечековые вклады, которые можно изымать немедленно. Существуют следующие типы депозитов:

- счета на сберегательной книжке (для того чтобы сделать вклад или изъятие, вкладчик обязан предъявить книжку);

- счета с выпиской состояния сберегательного вклад (вкладчик имеет дело с банком через почту без применен] сберегательных книжек);

- депозитные счета денежного рынка (новый тип сберегательных вкладов, по которым не используется сберегательная книжка для регистрации операций, а ставка процента корректируется еженедельно каждым банком самостоятельно соответствий с изменениями рыночных условий).

Названные депозиты являются главным источником банковских ресурсов. Другими источниками банковских ресурсов служат денежные фонды, которые банк привлекает самостоятельно с целью обеспечения своей ликвидности: кредиты полученные у других банков; ценные бумаги, проданные по, соглашениям об обратном выкупе; займы на рынке евро долларов. Они получили название управляемых пассивов. Эти пассивы дают банкам возможность восполнять депозитные потери, быть готовыми к непредвиденным обстоятельствам: (например, неожиданному оттоку депозитов, неожиданным» заявкам на предоставление кредита).

Коммерческие банки могут получать кредиты путем приобретения резервных фондов центральных банков. Такие фонды представляют собой депозитные остатки, хранимые? на счетах в центральных резервных банках. В результате неожиданного притока вкладов или сокращения ссуд у коммерческих банков могут образовываться избыточные резервы, не приносящие дохода, которые они предоставляют на короткое время в распоряжение других банков. Резервные, фонды отличаются от других форм банковского кредита тем, что представляют собой средства, находящиеся на счетах в; резервных банках: тратты, выписанные на эти счета, оплачиваются немедленно.

Получение займа у центрального резервного банка - традиционная пассивная операция коммерческих банков, связанная с оказанием им помощи центральным банком при временном недостатке резервов. "

Соглашения об обратном выкупе возникли как новые источники ресурсов коммерческих банков. Такое соглашение,; может быть заключено между банком и фирмой (или дилерами по государственным ценным бумагам). Когда какая-Либо фирма желает вложить большую сумму наличных денег на очень короткий срок, она вкладывает их в соглашение \ ©б обратном выкупе, поскольку оно обладает большой ликвидностью. Фирма может вернуть средства на следующий день и получить по ним проценты лишь немного ниже, чем но депозитным сертификатам...

Евровалютные займы - это финансовый инструмент управления пассивными операциями, возникающий на осно-ic вкладов, выраженных в иностранной валюте и хранящихся в коммерческих банках данной страны. Ведущей евровалютой в структуре международного рынка ссудных капиталов являются евродоллары. Коммерческие банки, которые имеют такие депозиты, используют их для кредитных операций.

Банковские активы, как и пассивы, состоят из капитальных и текущих статей.

Капитальные статьи активов - земля, здания, принадлежащие банку, текущие - денежная наличность банков, учтенные векселя и другие краткосрочные обязательства,

ссуды и инвестиции.

С точки зрения ликвидности и прибыльности можно выделить четыре группы банковских активов.

Первая группа банковских активов - первичные резервы. Это самые ликвидные активы, которые могут быть немедленно использованы для выплаты изымаемых вкладов и удовлетворения заявок на кредиты. Сюда входят: денежная наличность банка (кассовые остатки на банковских счетах в виде банкнот и монет, достаточные для повседневных расчетов, и средства на корреспондентском счете в центральном банке); чеки и другие платежные документы в процессе инкассирования; средства на корреспондентских счетах в других коммерческих банках. Такие активы не приносят дохода, но служат главным источником ликвидности банка. "

Вторая группа активов - вторичные резервы. Это приносящие небольшой доход, но высоколиквидные активы, которые с минимальной задержкой и незначительным риском потерь можно превратить в наличные. К ним относятся векселя и другие краткосрочные ценные бумаги, ссуды до востребования и краткосрочные ссуды первоклассным заемщикам. Основное назначение данной группы активов - служить источником пополнения первичных резервов.

Третья - самая важная часть банковских активов - портфель банковских ссуд. Банковские ссуды - наиболее доходные, но самые рискованные активы. Данная группа активов \ главный источник прибыли банка.

Четвертую группу банковских активов образует портфеценных бумаг, или портфель банковских инвестиций. Формирование портфеля инвестиций преследует две цели: приносить банку доход и быть дополнением вторичных резерве по мере приближения сроков погашения долгосрочных ценных бумаг и превращения их в краткосрочные. i

До 80% банковских активов приходится на учетно-ccyдные, или кредитные, операции и операции с ценными бумагами. К первому виду относятся операции по предоставлению ссуд. Операции, в которых банки выступают в качестве гарантов, но не вкладывают собственных средств, не фигурируют в активе баланса, а отражаются на забалансовых счетах. Такие операции называют забалансовыми. Кроме различных видов гарантий (в том числе акцептов) сюда входя неиспользованные обязательства предоставить кредиты (кредитные линии), срочные сделки с валютами и Ценными бумагами, разнообразные посреднические и доверительные! (трастовые) операции.

Банк привлекает и размещает средства, это торговое предприятие, которое покупает и продает денежные ресурсы, банк - финансовый посредник.

Коммерческие банки (КБ) - финансовые посредники, которые концентрируют ресурсы общества и размещают эти ресурсы с точки зрения эффективности вложений. Они получают прибыль, т.е. разумно вкладывают финансовые ресурсы и получают прибыль. КБ - центр концентрации свободных денежных средств общества. Позволяют осуществлять инвестирование в обществе с позиции эффективности.

Функции КБ :

1) Концентрация свободных ресурсов общества;

2) Размещение свободных ресурсов с позиции выгодности;

3) Осуществление безналичных расчетов в экономике;

4) Посредническая функция при страховании;

5) Доверительное управление (мы даем возможность банку управлять своими деньгами)

6) Финансовые консультации и услуги.

Принципы функционирования КБ :

1) Экономическая самостоятельность и ответственность за результаты деятельности. Самостоятельность проявляется в выборе операций, клиентов, регионов охвата (где открывать филиалы). Законодательство устанавливает определенные рамки их деятельности. Налоговое законодательство определяет их взаимоотношения с государством, «Закон о ЦБ» определяет взаимодействия КБ с ЦБ как органом надзора. Банк самостоятельно несет ответственность перед своими клиентами;

2) КБ работают с чужими деньгами и это их право. ЦБ строго следит за соблюдением норматива достаточности капитала.

Коммерческие банки отличаются от ЦБ по следующим признакам :

1. По порядку формирования УК,

2. По обслуживаемым клиентам (клиенты ЦБ - коммерческие банки, бюджетные счета, счета казначейства, правительственные счета),

3. По целям деятельности (коммерческие банки приобретают ц.б., обеспечивают устойчивость национальной денежной единицы и курса, обеспечивают стабильность БС, обеспечивают эффективность функционирования платежной системы),

4. По функциям.

Банк является очень рискованным п/п. Банк вкладывает средства в выдачу кредитов, приобретает различные ценный бумаги различных отраслей, совершает валютные операции и в случае неустойчивости валютного курса несет потери, выступает в роли поручителя и акцептанта. В КБ создаются различные резервы. Кроме общего резерва, который создается в % от акционерного капитала (такой резерв создают все КБ как АО) КБ создает резервы целевого назначения: на возмещение потерь по ссудам, под операции проводимые в оффшорных зонах (без налог системы), на возмещение потерь.

2. Банки стали развивать свою деятельность со следующих операций: привлечение средств во вклады, выдача кредитов, осуществление безналичных расчетов. Всё многообразие банковских операций можно классифицировать по следующим признакам:

1 ) По отношению к клиенту:

-) банковские операции которые осуществляются от имени банка и за его счет;

-)посреднические операции (агентские) - банк выполняет роль посредника и осуществляет эти операции за счет денег клиента;

-) доверительные операции (трастовые) банк выступает в роли доверительного лица;

2 ) по отношению к балансу:

-) активные операции (отражаются в активе баланса);

-) пассивные;

-) внебалансовые

3) по видам:

-) депозитные

-) ссудные,

-) лизинговые,

-) факторинговые,

-) имиссионные,

-) валютные,

-) расчетные,

-) кассовые

Деятельность банка регламентируется определенными правовыми нормами. Всю нормативную базу можно разбить на 3 уровня 1.- законы и постановления правительства; 2. - инструкции ЦБ, постановления, указания; 3. - договоры, заключенные банком с клиентом.

Виды законов : ГК РФ (предусматривается регулирование законов: открытие банковских счетов и банковских вкладов, предусматриваются все формы безналичных расчетов, порядок заключения различных договоров, все формы обеспечения кредита), Закон о банках и банковской деятельности, Закон о ц.б., Закон о залоге, Закон об ипотеке, Закон о валютном регулировании и валютном контроле, Закон о рынке ц.б, Закон о лизинге, Закон о противодействии легализации доходов полученных преступным путем, Закон о страховании депозитов в КБ, Закон об АО и ООО, Закон о банкротстве кредитных организаций.

Для того чтобы банки выполняли законы, существует контроль над банками. Можно выделить 3 вида контроля :

1) Государственный - основные функции по контролю возложены на ЦБ. Также его осуществляют налоговые органы и казначейство.Задачей казначейства является контроль за тем, чтобы КБ не задерживали перечисления в бюджет, производимые п/п. Налоговые органы осуществляют контроль за правильным исчислением налогов самими КБ. КБ обязаны информировать налоговую инспекцию при открытии счетов клиентов, выполнять поручения по принудительному списанию обязательных платежей в бюджет, информировать налоговую инспекцию о нарушениях, допущенными клиентами при осуществлении кассовых операций. Банки обязаны по распоряжению налоговой инспекции приостановить операции по счетам;

2) Внутри банковский - внутренний контроль в кредитных организациях обязателен и для этого создаются специальные подразделения;

3) Аудиторский - осуществляется на платной основе по договору с аудиторской фирмой. Аудиторские организации должны иметь лицензию ЦБ

Для того, чтобы обеспечить стабильность банковской системы необходимо грамотно организовать механизм лицензирования. Чтобы получить лицензию каждый банк должен соответствовать предъявляемым требованиям.

Лицензирование - проверка соответствия определенным требованиям, а в последующем проверка государственными органами соблюдения этих требований.

Виды лицензий :

Ø лицензия на совершение операций в рублях и иностранной валюте (но без права приема средств во вклады от населения). После 2 лет работы и доказательства финансовой надежности банк может получить лицензию на привлечение средств в рублях и иностранной валюте.

Ø лицензия на совершение операций с драгоценными металлами.

Ø лицензия на совершение операций с ценными бумагами.

Ø генеральная лицензия дает возможность открывать представительства и филиалы за рубежом.

Вопрос 39. Кредитная система РФ и её составные части.

Кредитная система (КС) - совокупность кредитных учреждений. Если рассматривать с институциональной точки зрения то КС -совокупность кредитных учреждений взаимосвязанных между собой. КС состоит из :

Все учреждения занимаются операциями с Д-ми и это их объединяет. Все специализированные финансово-кредитные институты открывают счета в кредитных организациях, кредитные организации, в свою очередь, открывают счета в ЦБ, т.е. на счетах ЦБ сосредоточены все свободные кредитные ресурсы. ЦБ - единая система, разбросанная по всей стране: центр аппарат ЦБ®территориальные учреждения ЦБ(78)®расчётно-кассовые центры ЦБ.

1) ЦБ РФ ;

Система ЦБ им строго вертикальную структуру управления, т.е. по горизонтали - регионы не могут влиять на территориальные учреждения ЦБ. Он является одним из государственных органов, который оказывает существенное влияние на финансовый рынок, регулирует кредитные организации, т.е. устанавливает правила функционирования и устанавливает надзор за их деятельностью. ЦБ покупает и продаёт иностранную валюту, государственные бумаги, и этим оказывает влияние на финансовый рынок.

2) Кредитные организации : Это коммерческие банки. Коммерческие банки отличаются друг от друга:

А) по размеру и порядку формирования УК: крупные, мелкие, средние. У нас в стране есть банки, у которых высока доля государства (сбербанк, Внешэкономбанк), банки с участием иностранного капитала (129);

Б) по разветвлённости сети: многофилиальные, региональные;

В) по специализации: строительство, обслуживание с/х п/п, сберегательные, ипотечные. Все банки раб-т по единому законодательству - «Закон о банках и банк деят-ти».

В кредитную систему включаются не банковские кредитные организации. Они являются не банковскими, т.к. не имеют банковской лицензии и не выполняют полного набора банковских операций. В состав не банковских кредитных организаций включаются расчётные клиринговые палаты, т.е. эти организации совершают операции между банками и в основном они связаны с межбанковскими расчётами, но иногда они предоставляют кредиты коммерческим банкам.

3)Специализированные финансово-кредитные институты: страховые компании, негосударственные ПФ, кредитные союзы (кооперативы), ломбарды, паевые инвестиционные фонды, лизинговые, факторинговые и инвестиционные компании, брокерские конторы.

Их деятельность многообразна, но каждое учреждение специализируется на какой-либо одной банковской операции. В соответствии с законом специализированные финансово-кредитные организации не имеют права принимать вклады и размещать их то своего имени. В своём названии эти учреждения не имеют права применять слово «банк». Они должны указывать, что это не банковское финансовое учреждение. Сегодня коммерческие банки не имеют права заниматься страхованием, кроме страхования рисков, за рубежом банки отстояли своё право убрать это ограничение и с 1985 г во многих странах постепенно банки приобретают функцию страхователя. В настоящее время, когда в РФ был принят закон об обязательном страховании авто гражданской ответственности и на очереди принятие других законов, связанных с обязательным страхованием, банки стали выражать своё беспокойство по поводу потери этих ресурсов. Доказывая, что среди коммерческих банков высокая конкуренция, они требуют отмены ограничений на проведения страхования. Т.о., эти специализированные учреждения ничем не будут отличаться от банков, кроме их узкой специализации. По этой причине они являются конкурентами банков. Специализируясь на одной опер (с ц.б.) они доводят технологию до совершенства и этим могут обеспечить более высок доходность. Сегодня все специализированные финансово-кредитные институты обязаны получить лицензии в соответствующих государственных структурах. Эти государственные структуры осуществляют надзор за их деятельностью. Т.к. деятельность учреждений не диверсифицирована, то в случае неудачи в этой сфере финансовое учреждение может потерпеть банкротство. У коммерческих банков деятельность разнообразна и капитал у них более мощный, и в случае сокращения дох охов по одной операции они могут обеспечить доходность по другой.

2. Развитие банковской системы (БС) РФ можно разбить на 3 этапа :

1) формирование БС в период развития капитализма;

2) социалистический этап развития БС;

3)становление БС в рыночных условиях.

1 этап БС создавалась с 1860 г., когда был создан 1-ый государственный банк. В последующем быстро сформировались акционерные коммерческие банки, но это была одноуровневая БС, когда государственный банк и коммерческие банки выполняли практически одинаковые функции. Госбанк в основном обслуживал важные государственные отрасли. Именно государственные банки занимались государственнымиц.б. Коммерческие банки обслуживали более мелкое частное предпринимательство.

2 этап Следующий этап развития БС начинается с революции, когда все банки были национализированы и коммерческие банки исчезли. Становление социалистической БС продолжалось до 30х гг. После кредитной реформы 1930-1932г.г. сформировались следующие виды банков: государственный банк; стройбанк(занимался обслуживанием строительства и долгосрочным кредитованием); сеть сберегательных касс (принимали вклады); Внешторгбанк.

3 этап 1988г. - эта БС была сломана и создана сеть специализированных банков. Была создана - сеть государственного банка след вида: -государственный банк, -жилсоцбанк (обслуживал социальную сферу и ЖКХ), -промстройбанк, -сбербанки, -сельхозбанк, -Внешторгбанк, -Внешэкономбанк. С 1990г появились законы о банках и банковской деятельности и Закон о ЦБ, которые определили основные функции 2х уровневой БС. При 2х уровневой БС ЦБ является банком банков, т.е. все коммерческие банки обязаны открывать в нем свои счета. ЦБ осуществлять межбанковские расчеты и выдает кредиты коммерческим банкам. ЦБ по отношению к коммерческим банкам является органом надзора, и он постоянно следит за выполнением банковских стандартов.

Коммерческие банки (КБ) - организации, которые обслуживают различные предприятия, юридических и физических лиц. Являясь самостоятельными экономическими субъектами, они считаются значимой частью общей банковской системы, по сути, ее основным звеном. Функции и операции коммерческих банков сводятся к получению максимальной прибыли. А отношения с клиентами данные организации строят на коммерческой основе.

Коммерческий банк. Особенности

КБ выступает в роли которая обладает правом совершать определенные банковские операции. Каждый которого весьма многообразны, занимается комплексным обслуживанием клиентов. В этом его главное отличие от прочих кредитных организаций, не наделенных такими большими полномочиями.

КБ, привлекая денежные средства клиентов, обладают правом на размещение данного капитала от своего имени. Но при этом на условиях платности, срочности, возвратности. Также в обязанности организаций входит проведение расчетных операций на основании поручений клиентов.

Финансовые ресурсы данных банков определяются тремя составляющими:

- уставным капиталом;

- привлеченными средствами;

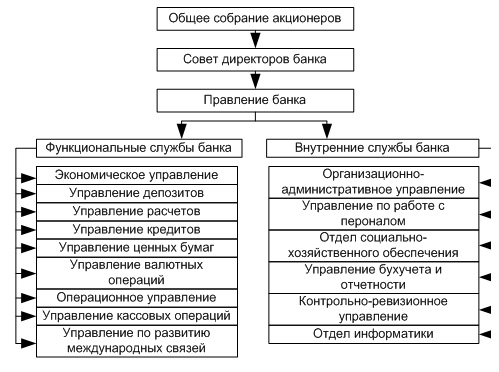

Коммерческий банк имеет строго определенную структуру управления, где главная роль отводится собранию акционеров. Его принято созывать раз в год, не считая внеочередных встреч. На собрании могут присутствовать все акционеры, но есть лишь у владельцев обыкновенных акций. Совет директоров представляет собой оперативный орган управления КБ, а его члены избираются на совете акционеров.

Коммерческий банк имеет строго определенную структуру управления, где главная роль отводится собранию акционеров. Его принято созывать раз в год, не считая внеочередных встреч. На собрании могут присутствовать все акционеры, но есть лишь у владельцев обыкновенных акций. Совет директоров представляет собой оперативный орган управления КБ, а его члены избираются на совете акционеров.

Коммерческий банк. Функции

В соответствии с банковским законодательством на КБ возложены определенные обязательства по комплексному обслуживанию клиентов. К функциям коммерческого банка относятся:

- Аккумуляция и мобилизация привлеченных средств. Это наиболее важная функция, при осуществлении которой банк выступает в роли заемщика, поскольку на КБ возложена ведущая роль в деле привлечения капитала и его преувеличения.

- Инвестирование и размещение заемных средств с целью прироста прибыли.

- Посредничество в кредите также входит в перечень полномочий, которые осуществляет коммерческий банк. Функции подобного рода играют важную роль в расширении производства и потребительского спроса.

- Расчетно-кассовое обслуживание банковских клиентов.

Основные операции КБ

Коммерческий банк, функции которого были перечислены выше, должен выполнять и определенные операции. К ним относятся:

Коммерческий банк, функции которого были перечислены выше, должен выполнять и определенные операции. К ним относятся:

- - привлечение денежных средств, принадлежащих физическим и юридическим лицам, с целью вкладов на неопределенный срок или до востребования.

- Предоставление кредитов под определенные проценты за счет привлеченных средств на условиях возврата.

- Открытие и сопровождение клиентских счетов.

- Инкассация платежных средств.

- Эмиссия ценных бумаг.

- Покупка-продажа иностранной валюты.

- Операции с драгоценными металлами.

- Финансовая консультация и

В целом все операции коммерческих банков являются проявлением их функций. Российские КБ обязаны проводить все сделки в российских рублях. Операции в иностранной валюте допускаются лишь в случае наличия соответствующей лицензии. Кроме того, банкам категорически запрещено заниматься страховой, торговой и производственной деятельностью (на основании федерального закона).

Банки составляют неотъемлемую часть современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Они находятся в центре экономической жизни, обслуживают интересы производителей, связывая денежным потоком промышленность и торговлю, сельское хозяйство и население. Во всем мире банки имеют значительную власть и влияние, они распоряжаются огромным денежным капиталом, стекающимся к ним от предприятий и фирм, от торговцев и фермеров, от государства и частных лиц.

Деятельность банковских учреждений так многообразна, что их действительная сущность оказывается неопределенной. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия.

Современные коммерческие банки - банки, непосредственно обслуживающие предприятия и организации, а также население - своих клиентов. Коммерческие банки выступают основным звеном банковской системы. Независимо от формы собственности коммерческие банки являются самостоятельными субъектами экономики. Их отношения с клиентами носят коммерческий характер. Основная цель функционирования коммерческих банков - получение максимальной прибыли.

Согласно банковскому законодательству банк - это кредитная организация, которая имеет право привлекать денежные средства физических и юридических лиц, размещать их от своего имени и за свой счет на условиях возвратности, платности срочности и осуществлять расчетные операции по поручению клиентов. Таким образом, коммерческие банки осуществляют (должны осуществлять) комплексное обслуживание клиентов, что отличает их от специальных кредитных организаций небанковского типа, выполняющих ограниченный круг финансовых операций и услуг. В отличие от банка кредитные организации производят лишь отдельные банковские операции.

В обиходе часто возникает путаница между толкованием кредитной системы и банковской системы. Легко запомнить отличие одной от другой можно с помощью следующей схемы (рис.1):

|

|

Коммерческие банки и их виды.

Коммерческие банки - основное звено кредитной системы. Они выполняют практически все виды банковских операций. Исторически сложившимися функциями коммерческих банков являются прием вкладов на текущие счета, краткосрочное кредитование промышленных и торговых предприятий, осуществление расчетов между ними. В современных условиях коммерческим банкам удалось существенно расширить прием срочных и сберегательных вкладов, средне- и долгосрочное кредитование, создать систему кредитования населения (потребительского кредита).

Коммерческие банки представляют, по существу, посредническую организацию, которая аккумулирует свободные денежные средства юридических и физических лиц и направляет их с учетом спроса другим участникам общественного производства. В такой посреднической роли банк одновременно выступает и как заемщик, и как кредитор. В качестве посредников коммерческие банки выступают так же как организаторы денежных расчетов между экономическими субъектами.

Коммерческие банки часто называют финансовыми универмагами или супермаркетами кредита, ведь эти кредитные учреждения также осуществляют расчет и организуют платежный оборот в масштабе всего народного хозяйства. На базе их операций возникают кредитные деньги.

Второй уровень двухуровневой банковской системы составляют частные и государственные банковские институты, объединяемые обычно под названием коммерческих банков.

К основным типам банков второго уровня можно отнести:

Собственно коммерческие банки, основная деятельность которых связана с приемом депозитов и выдачей краткосрочных кредитов; совершают кредитование промышленных, торговых и других предприятий главным образом за счет тех денежных капиталов, которые они получают в виде вкладов.

Инвестиционные банки, которые занимаются помещением собственных и заемных средств в ценные бумаги, выступают посредниками между предпринимателями, нуждающимися в средствах для долгосрочных вложений и вкладчиками средств на длительный срок; Развитие этого звена кредитной системы характерно для современного рыночного хозяйства. В отличие от коммерческих банков инвестиционные мобилизуют подавляющую часть своих ресурсов путем выпуска собственных акций и облигаций, а также получения кредитов от коммерческих банков. Вместе с тем они играют активную роль в выпуске и размещении акций промышленных и других компаний.

Ипотечные банки, предоставляющие долгосрочные кредиты под залог недвижимого имущества; Они мобилизуют ресурсы посредством выпуска особого вида ценных бумаг – закладных листов, обеспечением которых служит заложенная в банках недвижимость. Клиентами ипотечных банков являются фермеры, население, а в ряде случаев предприниматели.

Сберегательные кассы и кредитные общества;

Страховые и пенсионные фонды.

Следует отметить, что в той или иной стране названия типов банков, их функции и статус могут быть весьма различны. Однако различия в названиях могут не означать принадлежности банковских учреждений к разным типам.

Коммерческие банки различаются:

1. По принадлежности уставного капитала и способу его формирования на государственные, акционерные, на банки, представляющие собой общества с ограниченной ответственностью, на банки с участием иностранного капитала, а также на иностранные банки;

2. По видам совершаемых операций - на универсальные и специализированные;

3. По территориальным признакам - на республиканские и региональные, международные, межрегиональные;

4. По отраслевому признаку - сельскохозяйственные, промышленные, торговые, строительные, коммунальные, внешнеторговые, кооперативные;

5. По функциональным признакам - ипотечные, инновационные, депозитные, биржевые, трастовые, ссудно-сберегательные, учетные, клиринговые;

6. По срокам выдаваемых ссуд - банки долгосрочных вложений (инвестиционные), банки краткосрочных вложений;

7. По организационной структуре - единый банк, банковская группа, банковские объединения.

В общем виде коммерческие банки могут быть разделены на специальные и универсальные :

· Специализированные банки ограничивают свою деятельность небольшим кругом операций или функционируют в узком секторе рынка, или обслуживают отдельную отрасль экономики (сберегательные, ипотечные, банки потребительского кредита, банки поддержки, гарантийные, расчетные (клиринговые) банки)

· Универсальные банки выполняют широкий спектр банковских операций, охватывают много секторов денежного рынка и отраслей экономики.

Специализация банковских учреждений (по срокам операций, их набору и отраслям деятельности, территориальным сферам влияния внутри страны) была одной из основных характеристик двухуровневой банковской системы в момент ее создания. Степень специализации банков в различных странах может быть разной в зависимости от особенностей экономического и политического развития. В последнее время тенденция к универсализации приобретает всеобщий характер, что приводит к объединению банков различных типов.

В своей оперативной деятельности банки независимы от представительных и исполнительных государственных органов. Банки не отвечают по обязательствам государства, а государство не отвечает по обязательствам банков. Отношения государство - коммерческие банки опосредуются через БАНК РОССИИ. Законодательство устанавливает, что банки отвечают по своим обязательствам перед клиентами всем принадлежащим им имуществом и денежными средствами, но в то же время не отвечают по обязательствам вкладчиков и клиентов банка.

Деятельность коммерческих банков осуществляется на основании лицензии БАНКА РОССИИ. Каждая конкретная банковская услуга лицензируется, что позволяет допускать на финансовый рынок только профессионально подготовленных специалистов.

Принципы и функции коммерческих банков.

Банк, действующий в условиях рынка, по внутренней логике той экономической системы, в которой он функционирует, является по сути свой коммерческим предприятием. Свою работу он строит на основе рентабельности, извлечения дохода от каждой операции с учетом действия факторов риска. Банк можно рассматривать как коммерческое предприятие, занимающееся куплей-продажей денег и расчетно-платежными операциями.

Необходимо перечислить некоторые важные принципы деятельности коммерческого банка, которые определяют его специфику.

Принципы коммерческого банка:

1) Первым и основополагающим принципом деятельности коммерческого банка является работа в пределах реально имеющихся ресурсов.

Работа в пределах реально имеющихся ресурсов означает, что коммерческий банк должен обеспечивать не только количественное соответствие между своими ресурсами и кредитными вложениями, но и добиваться соответствия характера банковских активов специфике мобилизованных им ресурсов. Прежде всего, это относится к срокам тех и других. Так если банк привлекает средства главным образом на короткие сроки, а вкладывает их преимущественно в долгосрочные ссуды, то его ликвидность оказывается под угрозой. Наличие в активах банка большого количества ссуд с повышенным риском требует от банка увеличения удельного веса собственных средств в общем объеме его ресурсов.

2) Вторым важнейшим принципом, на котором базируется деятельность коммерческих банков, является экономическая самостоятельность , подразумевающая и экономическую ответственность банка за результаты своей деятельности.

Экономическая самостоятельность предполагает свободу распоряжения собственными средствами банка и привлеченными ресурсами, свободный выбор клиентов и вкладчиков, распоряжение доходами банка.

Действующее законодательство предоставляет всем коммерческим банкам экономическую свободу в распоряжении своими фондами и доходами. Прибыль банка, остающаяся в его распоряжении после уплаты налогов, распределяется в соответствии с решением общего собрания акционеров. Оно устанавливает нормы и размеры отчислений в различные фонды банка, а также размеры дивидендов по акциям.

По своим обязательствам коммерческий банк отвечает всеми принадлежащими ему средствами и имуществом, на которые может быть наложено взыскание. Весь риск от своих от своих операций коммерческий банк берет на себя.

3) Третий принцип заключается в том, что взаимоотношения коммерческого банка со своими клиентами строятся как обычные рыночные отношения .

Предоставляя ссуды, коммерческий банк исходит прежде всего из рыночных критериев прибыльности, риска и ликвидности.

4) Четвертый принцип работы коммерческого банка заключается в том, что регулирование его деятельности может осуществляться только косвенными экономическими (а не административными) методами . Государство определяет лишь "правила игры" для коммерческих банков, но не может давать им приказов.

В функционирующем механизме банковской системы основная роль, безусловно, принадлежит коммерческим банкам, так как они аккумулируют в стране основную долю кредитных ресурсов и предоставляют клиентам полный комплекс кредитнофинансового обслуживания.

Функции Коммерческого банка:

1. Аккумуляция и мобилизация денежного капитала. С помощью этой функции коммерческих банков происходит сосредоточение временно свободных денежных средств юридических и физических лиц и превращение их в капитал.

2. Посредничество в кредите. Данная функция определяется тем фактом, что прямые отношения между кредиторами и заемщиками невозможны из-за несовпадения суммы и срока капитала, предлагаемого в ссуду, и потребностью заемщика в них. Коммерческие банки, выполняя роль посредника в кредите, устраняют эти затруднения.

Значение посреднической функции коммерческих банков для успешного развития рыночной экономики состоит в том, что они своей деятельностью уменьшают степень риска и неопределенности в экономической системе.

3. Создание кредитных денег. Данная функция является особой функцией банков по созданию кредитных денег в виде банковских депозитов, которые используются с помощью чеков, пластиковых карточек, электронных переводов.

Коммерческие банки образуют депозиты, во-первых, принимая наличные деньги от своих клиентов, когда происходит замена одного вида денег (банкнот) другим видом (депозитами).

Во-вторых, банк создает депозиты на основе выдачи банковских ссуд, приобретая у клиентов ценные бумаги, иностранную валюту и золото. В этом случае происходит обратный переход денег из безналичной формы в наличную.

4. Осуществление расчетов в народном хозяйстве. В условиях совершенствования расчетных отношений в народном хозяйстве промышленно развитых стран все большая часть расчетов между юридическими лицами осуществляется в безналичной форме, и коммерческие банки выступают организаторами и посредниками подобных расчетов. Они осуществляют платежи по поручению клиентов, принимают деньги на счета и ведут учет всех денежных поступлений и выдач у своих клиентов.

5. Организация выпуска и размещения ценных бумаг. Через данную функцию реализуется роль коммерческих банков в организации первичного и вторичного рынков ценных бумаг в стране, которые, безусловно, дополняют систему кредита и взаимодействуют с ней.

6. Оказание банками консультативных услуг. Данная функция связана с заинтересованностью банков в устойчивой, эффективной и прибыльной работе своих клиентов. В связи с этим банки осуществляют консультирование по вопросам повышения кредитоспособности своих клиентов, оптимизации их расчетов, налогового планирования, по проблемам составления отчетности и т.д.

Конкретное проявление банковских функций на практике представляют собой операции коммерческих банков.

По российскому законодательству к основным банковским операциям относят следующие:

1. привлечение денежных средств юридических и физических лиц во вклады до востребования и на определенный срок;

2. предоставление кредитов от своего имени за счет собственных и привлеченных средств;

3. открытие и ведение счетов физических и юридических лиц; осуществление расчетов по поручению клиентов, в том числе банков-корреспондентов;

4. инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание клиентов;

5. управление денежными средствами по договору с собственником или распорядителем средств;

6. покупка у юридических и физических лиц и продажа им иностранной валюты в наличной и безналичной формах;

7. осуществление операций с драгоценными металлами в соответствии с действующим законодательством;

8. выдача банковских гарантий.

Важно отметить, что в соответствии с российским банковским законодательством кредитным организациям запрещается заключать соглашения и выполнять согласованные действия, направленные на монополизацию рынка банковских услуг, а также на ограничение конкуренции в банковском деле.

Операции коммерческих банков.

В условиях рыночной экономики все операции коммерческого банка можно условно разделить на три основные группы:

1. пассивные операции (привлечения средств);

2. активные операции (размещение средств);

3. нетрадиционные операции (активно-пассивные) операции.

1. Операции, связанные с формированием ресурсов банка, относятся к пассивным.

Суть их состоит в привлечении различных видов вкладов, получении кредитов от других банков, эмиссии собственных ценных бумаг, а также проведении иных операций, в результате которых увеличиваются банковские ресурсы.

К банковским ресурсам относятся:

· собственные средства банков

· привлеченные средства

· заемные средства.

1) К собственным средствам относятся акционерный, резервный капитал и нераспределенная прибыль.

Акционерный капитал (или уставный фонд банка) формируется в зависимости от формы организации банка. Если банк создается как акционерное общество, то его уставный фонд обязуется за счет средств акционеров, поступивших от реализации акций либо путем открытой подписки на них (в случае организации банка как акционерного общества открытого типа), либо в порядке распределения акций между учредителями в соответствии с размером их доли в уставном фонде (акционерное общество закрытого типа). Банк, являющийся обществом с ограниченной ответственностью, формирует уставный фонд за счет паевых взносов участников.

Независимо от организационно-правовой формы банка его уставный фонд формируется полностью за счет вкладов участников - юридических и физических лиц - и служит обеспечением их обязательств. При создании банка уставный фонд может формироваться только за счет денежных (рублевых, валютных) средств и материальных активов.

Размер уставного фонда, порядок его формирования и изменения определяются уставом банка. Сумма уставного капитала законодательно не ограничивается, но для обеспечения устойчивости банка ЦБ РФ устанавливается минимальный размер уставного капитала. Увеличение уставного капитала может осуществляться путем привлечения новых пайщиков (акционеров) или за счет выпуска дополнительного количества акций.

Резервный фонд образуется за счет отчислений от прибыли и предназначен для покрытия непредвиденных убытков и потерь от падения курсов ценных бумаг.

Нераспределенная прибыль - часть прибыли, остающаяся после выплаты дивидендов и отчислений в резервный фонд.

Собственные средства имеют важное значение для деятельности коммерческих банков. Снижение доли собственного капитала иногда приводит к банкротству банков.

2) Основную часть ресурсов банка формируют привлеченные средства. Коммерческий банк имеет возможность привлекать средства предприятий, организаций, учреждений населения и других банков в форме вкладов (депозитов) и открытия им соответствующих счетов.

3) Важным источником банковских ресурсов выступают межбанковские кредиты, т.е. ссуды, получаемые у других банков. В современных условиях коммерческие банки для оперативного привлечения денежных средств используют возможности межбанковского рынка ресурсов, на котором происходит продажа денежных средств, мобилизованных другими кредитными учреждениями. На кредитном рынке преобладают краткосрочные межбанковские кредиты. Межбанковский механизм является основным источником заемных кредитных ресурсов коммерческих банков, Он предоставляется, как правило, в рамках корреспондентских отношений и предусматривает открытие корреспондентских счетов одними банками в других для осуществления платежных и расчетных операций по поручению друг друга.

Коммерческие банки получают кредиты у Центрального банка в форме переучета векселей, в порядке рефинансирования и в форме ломбардных кредитов.

2. Активные операции коммерческих банков связаны с размещением банковских ресурсов.

Посредством активных операций банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности. (Ликвидность для коммерческого банка выступает как способность банка обеспечить своевременное выполнение в денежной форме своих обязательств по пассиву).

К активным операциям банка относятся: краткосрочное и долгосрочное кредитование производственной, социальной, инвестиционной и научной деятельности предприятий и организаций; предоставление потребительских ссуд населению; приобретение ценных бумаг; лизинг; факторинг; инновационное финансирование и кредитование; долевое участие средствами банка в хозяйственной деятельности предприятий; ссуды, предоставляемые другим банкам.

Среди активных операций коммерческих банков выделяют два главных вида:

· ссудные

· инвестиционные

Так же бывают:

· расчетные

· кассовые

· гарантийные

1) Ссудные операции составляют основу активной деятельности банка в размещении его ресурсной базы. Они приносят банкам значительную часть их доходов. Это операции по предоставлению (выдаче) средств заемщику на началах срочности, возвратности и платности.

Кредитные отношения между банком и заемщиком оформляются и регулируются кредитным договором. Кредитный договор определяет взаимные обязательства и ответственность заемщика и кредитора. В нем предусматриваются цель и объекты кредитования, размер кредита, сроки выдачи и погашения ссуды, виды обеспечения кредита, процентная ставка за кредит и др. Заключению кредитного договора предшествует анализ кредитоспособности клиента.

Одной из наиболее серьезных проблем, с которыми сталкиваются коммерческие банки, является риск непогашения кредитов. Банки, естественно, стремятся минимизировать этот риск с помощью различных способов обеспечения возврата банковских ссуд. Важнейшими видами обеспечения являются залог, гарантии, поручительства, страхование кредитного риска.

2) Другой важнейшей активной операцией коммерческих банков является их инвестиционная деятельность, в процессе которой банки выступают в качестве инвестора, вкладывая ресурсы в ценные бумаги. Такими ценными бумагами могут служить акции, облигации, государственные долговые обязательства, финансовые инструменты.

3) Расчетные операции - операции по зачислению и списанию средств со счетов клиентов, в том числе для оплаты их обязательств перед контрагентами. Коммерческие банки производят расчеты по правилам, формам и стандартам, установленным Банком России.

4) Кассовые операции – операции, связанные с движением наличных денег, с формированием, размещением и использованием денежных средств на различных активных счетах.

Кассовые операции содействуют развитию денежного обращения. В процессе организации денежного оборота решаются такие важные экономические задачи, как определение общего объема налично-денежного оборота и его структуры, направление денежных потоков, размещение денежной массы по территории страны, определение массы находящихся в обращении денег в наличной форме и расчет эмиссионного результата за определенный период.

5) Гарантийные операции- операции по выдаче банком гарантии (поручительства) уплаты долга клиента третьему лицу при наступлении определенных условий; приносят банкам доход также в виде комиссионных.

3. Нетрадиционными операциями коммерческих банков являются операции, которые могут выполнить и другие небанковские организации.

Именно эту группу банковских операций обычно называют услугами. Различают расчетные услуги, связанные с осуществлением внутренних и международных расчетов, трастовые услуги по купле-продаже банком по поручению клиентов ценных бумаг, иностранной валюты, драгоценных металлов, посредничество в размещении акций и облигаций, бухгалтерское и консультационное обслуживание клиентов и прочие.

К ним относят:

· расчетнокассовое обслуживание клиентов

· лизинговые операции

· факторинговые операции

· трастовые операции

1) Предпосылкой оказания банковских услуг по проведению расчетнокассового обслуживания клиентов является открытие в банке расчетного или текущего счета. Порядок открытия и круг операций, осуществляемых с расчетного или текущего счета, регламентируется Банком России, а механизм функционирования счета определяется самим коммерческим банком и отражается в договоре о расчетнокассовом обслуживании, заключаемом между коммерческим банком и его клиентами.

В соответствии с договором коммерческий банк принимает на себя ряд обязательств:

· проводить на счету клиента все виды банковских операций, отраженные в лицензии банка;

· обеспечить сохранность всех денежных средств клиента, поступивших на счет;

· проводить операции по списанию денежных средств со счета клиента по его поручению для осуществления безналичных расчетов;

· выдавать клиенту выписки с его счета.

Коммерческий банк осуществляет безналичные расчеты в соответствии с Положением о безналичных расчетах в РФ и частью II Гражданского кодекса РФ.

2) Лизинговые операции заключаются в предоставлении на условиях аренды на долгосрочный период машин, оборудования, недвижимости предприятиям-арендаторам.

Лизинг - это долгосрочная аренда с возможным последующим выкупом арендуемого имущества арендатором по остаточной стоимости. В лизинговой сделке на договорной основе участвуют три стороны:

1. Собственник имущества (арендодатель), которым чаще всего выступают лизинговые компании или коммерческий банк.

2. Пользователь имущества (арендатор), которым может быть юридическое лицо любой формы собственности.

3. Продавец имущества (поставщик), которым может быть производитель или торговое предприятие.

Обычно потенциальный арендатор сам подбирает поставщика нужного для него имущества, но из-за отсутствия собственных средств обращается за финансовой помощью к арендодателю, например банку. Банк покупает имущество у поставщика в собственность за счет своих средств и сдает его арендатору на условиях, оговоренных в соглашении. Таким образом, банк оказывает пользователю финансовую услугу, сходную с кредитной операцией. Банк приобретает имущество в собственность за полную стоимость, которую возмещает за счет периодических взносов клиента.

Основное преимущество лизинга по сравнению с другими способами инвестирования заключается в том, что предприниматель может начать свое дело, располагая лишь частью необходимых финансовых средств для приобретения основных фондов.

3) Факторинг (от англ. factoring - агент, посредник) - это покупка банком платежных требований поставщика. В факторинговых операциях участвуют три стороны:

1. Фактор-фирма (коммерческий банк или специализированная компания).

2. Поставщик (кредитор).

3. Потребитель (должник).

В связи с тем, что весь риск неплатежа по счетам берет на себя фактор-фирма, она выплачивает клиенту до 80-90% всей суммы счетов, а остальные долги будут перечислены поставщику после поступления платежа от покупателя (дебитора).

Факторинг экономически выгоден для предприятия-клиента. Предприятие сразу получает основную часть денежной выручки, экономит на расчетах со своими поставщиками, поскольку покупка у них товара с немедленной оплатой дешевле, чем покупка в кредит.

Факторинговые операции осуществляются банком на договорной основе с клиентом. Предварительно факторинговый отдел банка анализирует кредитоспособность поставщика, изучает информацию о финансовом состоянии его должников. Учитывается также вид, качество, конкурентоспособность поставляемой продукции, количество случаев ее возврата и т.д. Факторинговое обязательство может быть с правом регресса, т.е. обратного требования к поставщику возместить уплаченную сумму в случае отказа плательщика от платежа.

4) Трастовые операции представляют собой доверительные операции банков, финансовых компаний по управлению имуществом клиента и выполнению иных услуг по поручению и в интересах клиента на правах его доверенного лица. Согласно заключенному договору доверенное лицо приобретает соответствующие права и выступает распорядителем имущества, включая остатки средств на банковских счетах.

Российские коммерческие банки начали предоставлять трастовые услуги по операциям с ценными бумагами. К таким услугам следует отнести прежде всего управление активами и услуги по первичному размещению ценных бумаг.

В настоящее время под влиянием усиливающейся межбанковской конкуренции проявляется тенденция к расширению операций коммерческих банков.

Состояние российской системы коммерческих банков.

Банковская система России еще очень молода и профессионально только начинает конкурировать с некоторыми зарубежными банками. Здесь не следует забывать о длительной эволюции западной банковской системы. Российские банкиры имеют возможность перенять опыт ведения банковского бизнеса за рубежом.

Большинство из действующих на сегодняшний день коммерческих банков относится к категории мелких или средних. Банки, принадлежащие к разряду крупных, - это в основном коммерческие банки, созданные на базе трансформированных отделений бывших государственных специализированных банков. Крупные банки, созданные предприятиями и организациями без участия государственных банковских служб, относительно немногочисленны.

Соответственно, в основной своей массе вновь созданные коммерческие банки имеют оргструктуру бесфилиального банка с небольшим количеством функциональных подразделений: кредитный, коммерческий и административно-хозяйственный отделы, отдел кассовых операций (в банках, осуществляющих кассовое обслуживание клиентов), бухгалтерия. В банках, получивших лицензию на осуществление валютных операций, создаются соответствующие подразделения для осуществления операций в иностранной валюте.

В целом на сегодняшний день коммерческие банки являются наиболее интенсивно развивающимся звеном банковской системы, они быстро наращивают темпы активных и пассивных операций, постоянно проводят политику кредитной экспансии, способствуют развитию прогрессивных структур в экономике. Немаловажную роль играют коммерческие банки и в обслуживании иностранных инвестиций, включая кредитно-финансовое обслуживание совместных предприятий.

Вместе с тем, хотя формально коммерческие банки в Российской Федерации являются банками универсального типа, им разрешены практически все виды банковских операций на рынке кредитных ресурсов, включая посредническую деятельность при первичном размещении акций и облигаций промышленных компаний, для большинства из них характерна достаточно узкая специализация. Одной из основных статей доходов для многих из них являются комиссионные, полученные за расчетно-кассовое обслуживание клиентов, для других - проценты за предоставленные краткосрочные ссуды.

Рано или поздно отечественный капитал будет уже всерьез конкурировать с иностранным на российском рынке. Нужно и дальше серьезно ускорять процессы укрепления и роста капитализации отечественной банковской системы.

Проблемы развития банковской системы РФ на современном этапе развития

Важную роль в формировании современного конкурентоспособного банковского сектора, соответствующего стратегическим интересам российской экономики, была призвана сыграть “Стратегия развития банковского сектора Российской Федерации на период до 2008 года”. Главным результатом ее реализации должно было стать повышение устойчивости и прозрачности национальной банковской системы.

В соответствии со Стратегией к 1 января 2009 г. отношение активов банковской системы к ВВП должно было составить 56 – 60%, капитала к ВВП – 7 – 8%, кредитов нефинансовым организациям к ВВП – 26 – 28% . Предусмотренные в Стратегии целевые показатели были достигнуты уже к началу 2008 г., что говорит не столько об успехах российских банков, сколько о том, что установленные стратегией цели были занижены.

В течение всего периода реализации Стратегии темпы роста российских банковских активов были самыми высокими в Европе – 44,1% в 2006 и 2007 гг. Отношение активов к ВВП составило на конец 2007 г. 61,4% . При этом у отечественного банковского сектора остается огромный нереализованный потенциал. Еще в 2006 г. отношение активов банковской системы к ВВП во Франции составило 250%, в Германии – около 300%, в Великобритании – 360% .

Отмечая важную положительную роль Стратегии, тем не менее, следует отметить, что не все поставленные в ней задачи были успешно реализованы. Это касается в первую очередь правового обеспечения банковской деятельности. Так, в рамках Стратегии планировалось создать условия функционирования кредитных организаций в соответствии с международными нормами. Но существующее финансовое законодательство во многом представляет собой тяжелое наследие финансовой системы советской эпохи и является одной из причин сегодняшних проблем банковского сектора.

Вместе с тем за время выполнения Стратегии были реализованы меры, направленные на укрепление прав физических лиц и на развитие конкурентной среды на рынке банковских услуг. В законодательном плане был также решен вопрос о достаточности капитала, что позволило устранить расхождения российского банковского законодательства с европейским в вопросах установления обязательных нормативов банковской деятельности. Была упрощена процедура формирования капитала кредитных организаций за счет нерезидентов, а также усовершенствована система допуска иностранного капитала на российский рынок банковских услуг.

Одно из приоритетных направлений деятельности Правительства Российской Федерации и Банка России в соответствии со Стратегией – создание условий для ведения банковского бизнеса в регионах. Неравномерность региональной концентрации активов кредитных организаций остается серьезной проблемой банковского сектора. Низкой остается динамика развития региональной филиальной сети кредитных организаций, что в значительной мере сдерживает экономический рост регионов.

Одной из мер для решения этой проблемы было принятие закона об отмене государственной пошлины и сбора за открытие филиала кредитной организации, а также обеспечение условий для расширения норм банковского обслуживания клиентов кредитных организаций вне места нахождения кредитной организации. Очевидно, что этих мер оказалось недостаточно для полноценного решения проблемы. Разрыв в обеспечении банковскими услугами Москвы и регионов, а также отсутствие долгосрочных ресурсов для развития региональных банков сыграли свою негативную роль.

Таким образом, с учетом недостаточного территориального и технологического развития финансовой инфраструктуры, сегодня ясно, что решение проблем и дальнейшее развитие банковского сектора требует комплексных мер и серьезной поддержки со стороны государства.

В целом развитие банковского сектора сопровождалось серьезными проблемами, из которых можно выделить две основные:

Рост зависимости отечественных банков от внешних источников финансирования – внешний долг банков на конец сентября 2008 г. (без участия в капитале) составил 198,2 млрд. дол. , т. е. порядка 20% пассивов национальной банковской системы;

Сохранение низкого уровня капитализации банков.

Ипотечный кризис 2007 г. в США затруднил доступ к международным финансовым ресурсам российским банкам, которые начали испытывать первые трудности с привлечением средств.

Катализатором кризиса российской финансовой системы стало обострение мирового финансового кризиса осенью 2008 г. В сентябре 2008 г. произошло одновременное краткосрочное ухудшение ряда факторов, включая падение цен на нефть, обострение политической ситуации вокруг Северного Кавказа, громкие банкротства американских банков. Все это привело к обострению ситуации в финансовой системе России: инвесторы начали массово покидать страну, переводя свои капиталы в финансовые центры США и Европы, произошел резкий обвал фондового рынка, фактически остановился рынок межбанковских кредитов, не выполнялись обязательства по сделкам РЕПО, обесценились залоги корпораций, предоставленные в ценных бумагах. Российские компании и банки фактически лишились доступа к мировым кредитным рынкам.

К счастью, эффективные и слаженные действия Правительства и Банка России позволили избежать серьезных проблем: удалось справиться с паникой, не допустить массовых банкротств, глобального оттока вкладов населения.

Тем не менее, ряд мер имел и оборотную сторону. Очевидно, что привилегированные условия предоставления помощи государственным банкам негативно повлияли на ситуацию в первые недели кризиса. Надо отдать должное монетарным властям: контрпродуктивная мера о выделении средств государственной поддержки только трем банкам с государственным участием была скорректирована в первую же неделю, и к аукционам Минфина России допустили 32 банка, а через пять недель была реализована дополнительная мера – беззалоговые аукционы, и доступ к ресурсам получили уже 116 банков.

На современном этапе несмотря на решение ряда серьезных проблем банки тем не менее пока не могут активно поддерживать производство, крайне мало предоставляют новых кредитов. Причиной такого поведения является наличие следующих факторов: высокий риск кредитования; отсутствие МБК; ожидание новой волны кризиса в банках; отсутствие длинных денег.

Таким образом, выделим основные проблемы современного банковского сектора:

Проблема просроченной задолженности или “плохих долгов”.

Слабая финансовой устойчивости кредитных организаций

Высокий уровень процентных ставок по кредитам

Кредитная поддержка производства

Слабо развитый филиальный и региональный региональный банковский сектор

Неравномерность региональной концентрации активов кредитных организаций

Низкая динамика развития региональной филиальной сети кредитных организаций

Рост зависимости отечественных банков от внешних источников финансирования

Сохранение низкого уровня капитализации банков

Основные направления совершенствования российской банковской системы

Сегодня в экономической жизни России происходят непростые явления, обусловленные мировым финансовым кризисом. Глобальная финансовая система претерпевает принципиальные изменения. В условиях таких изменений и качественно новых рисков простых рецептов и решений уже не существует.

В рамках обеспечения устойчивости финансовой системы Правительство действует по трем основным направлениям. Первое - расширение ресурсной базы и повышение ликвидности всей финансовой системы, второе - повышение доступности банковского кредитования для предприятий реального сектора и третье - обеспечение санации банков, испытывающих трудности, но важных с точки зрения общей устойчивости банковской системы.

Правительство совместно с Банком России реализует меры по рефинансированию банковской системы с тем, чтобы финансовые средства доходили до конкретных предприятий. В 2008 году на эти цели уже направлено на возвратной основе из всех источников, включая бюджет, средства госкорпораций и рефинансирование со стороны Центрального Банка, более 2 триллионов рублей, в 2009-м поддержка была продолжена, в основном, за счет ресурсов Центрального Банка.

В 2009 году, в дополнение к уже выделенным коммерческим банкам, банкам с государственным участием и Внешэкономбанку субординированным кредитам, Правительство направило 200 млрд. руб. ВТБ, 130 млрд. руб. Внешэкономбанку, 225 млрд.руб. коммерческим банкам на обеспечение целевого финансирования реального сектора экономики.

На увеличение ресурсной базы банков направлен ряд решений Банка России. Расширен ломбардный список Банка России для обеспечения дополнительных возможностей рефинансирования кредитных организаций. В него включены 27 субфедеральных и корпоративных ценных бумаг. Увеличены сроки предоставления кредитов, обеспеченных нерыночными активами (векселя, поручительства, права требования). Установлено, что по кредитам на срок от 181 до 365 календарных дней, обеспеченным активами, в том числе "нерыночными активами", процентная ставка составляет 13 процентов годовых.

Будет усилен контроль за реализацией мероприятий по предупреждению банкротства и ходом процедур банкротства небанковских финансовых организаций в целях создания возможности для сохранения активов и максимизации удовлетворения требований кредиторов, включая физических лиц.

Срок исполнения обязательств по биржевым облигациям продлен с одного года до трех лет. Разрешен выпуск биржевых облигаций не только открытыми акционерными обществами, но и другими хозяйственными обществами, а также госкорпорациями.

В целях повышения доступности банковского кредитования для предприятий реального сектора Правительство предприняло целый ряд мер.

Так, усилен контроль за работой органов управления банков, получивших средства государственной поддержки, включая субординированные кредиты. В такие банки назначены уполномоченные представители Банка России. Контроль будет осуществляться по вопросам размера кредитования, предоставления гарантий, управления активами и пассивами, вознаграждения органов управления кредитной организации.

Упрощена процедура предоставления государственных гарантий. Предусмотрена возможность делегирования Правительством Российской Федерации Минфину России права принятия решения о предоставлении государственных гарантий по кредитам отдельных организаций в размере, до 10 млрд. рублей по каждой гарантии. Увеличен максимальный размер государственных гарантий Российской Федерации для оказания поддержки экспорта промышленной продукции (с 50 до 150 млн. долларов США), право принятия решения о предоставлении которых Правительство Российской Федерации может делегировать Минфину России

Специальные меры предпринимаются по обеспечению доступности кредитов (субсидирование процентной ставки) для приоритетных секторов экономики - сельского хозяйства, автомобилестроения и транспортного машиностроения. В рамках государственной программы поддержки малого бизнеса субсидируются процентные ставки по кредитам малым предприятиям.

Отдельное направление поддержки финансовых рынков - обеспечение санации «проблемных» банков, важных с точки зрения общей устойчивости банковской системы, снижение воздействия на банковскую систему банкротств отдельных банков. Банку России предоставлено право заключать с банками соглашения, в соответствии с которыми Банк России компенсирует им часть убытков по кредитам, выданным организациям, у которых отозвана банковская лицензия.

В целом Правительство и Центральный Банк будут стимулировать консолидацию в банковской сфере, формирование крупных и финансово устойчивых банковских структур, конкурентоспособных на международном уровне и способных обеспечивать «длинное» финансирование проектов.

В случае углубления кризисных тенденций возможно наращивание доли «проблемных» активов в банковской системе. В этой ситуации возможно снижение устойчивости банков. Правительство зарезервировало необходимые средства для решения этой проблемы.

Антикризисные меры для банковского сектора

Срочные антикризисные меры принимались Правительством и Центральным банком в целом своевременно и эффективно, что стабилизировало работу банковской системы. Однако сегодня необходимо продолжить разработку новых мер поддержки банковской системы и реального сектора экономики. Задача состоит не только в том, чтобы не допустить дальнейшего обострения кризисной ситуации. Необходимо создать условия для поступательного развития отечественной банковской системы и принять меры к нейтрализации возможных кризисных явлений в будущем. Пакет антикризисных мер для укрепления банковского сектора можно условно сгруппировать по семи направлениям.

1. Монетарные меры

Установленный в январе 2009 г. коридор колебаний рубля к бивалютной корзине соответствует расчетному уровню поддержки и, вероятно, обеспечивает при текущих макроэкономических параметрах определенное равновесие.

Основная задача государства сейчас – подтвердить твердые намерения по поддержанию адекватного курса рубля и обеспечить его стабильность.

Кроме того, представляется необходимым снизить ставку рефинансирования до 8 – 10%. Это позволит повысить доступность кредитов для предприятий и населения, и как результат, стимулировать производство и внутренний спрос, снизить уровень дефолтов заемщиков. В противном случае мы можем получить и высокую инфляцию и сведем к минимуму внутренний спрос и экономическую активность в реальном секторе. Снижение ставки центральными банками во время кризиса является стандартной мировой практикой.

2. Повышение капитализации банковской системы

Мерами в данном направлении могут быть: введение нулевой ставки налога на прибыль в случае ее реинвестирования в собственный капитал банка, освобождение от налогообложения части прибыли инвесторов, направляемой на формирование уставного капитала банков, законодательное упрощение регулирования капитала банков.

3. Консолидация банковского сектора

Это направление призвано повысить устойчивость банковской системы и ее способность решать задачи по финансовому обеспечению отечественных производителей. В данном направлении положительную роль может сыграть механизм предоставления капитала крупнейшим банкам (в том числе частным) для приобретения неплатежеспособных банков в дополнение к долговому финансированию, предоставляемому Агентству по страхованию вкладов (АСВ). Также необходимо повысить требования к минимальному размеру собственных средств (капитала) для кредитных организаций, усовершенствовать процедуру реорганизации кредитных организаций и упростить процедуры их банкротства.

4. Формирование базы пассивов банков за счет источников внутреннего рынка

Учитывая острую потребность банков в формировании базы пассивов, следует принять следующие меры:

Обеспечение предсказуемости условий предоставления беззалоговых кредитов Банка России и снижение их стоимости;

Увеличение размера гарантий по вкладам физических лиц как минимум до 3 млн. руб. Непринятие такой меры грозит уходом крупнейших частных депозиторов в более защищенные банковские системы мира;

Страхование средств юридических лиц в банках;

Законодательное закрепление возможности открытия безотзывных вкладов – данный законопроект

Уже внесен на рассмотрение в Государственную думу Федерального собрания Российской Федерации;

Предоставление муниципальным образованиям, бюджеты которых дотируются не более чем на 20%, права размещать свои средства на депозитах в коммерческих банках (данный законопроект уже внесен в Государственную думу);

Обеспечение участия пенсионных накоплений в фондировании банков.

5. Расширение спектра государственных гарантий

Государственные гарантии – одно из важнейших направлений укрепления отечественной банковской системы. Объектами защиты с помощью государственных гарантий должны быть не только предприятия, но и граждане. Эти меры должны способствовать повышению внутреннего спроса, снижению панических настроений и негативных социальных последствий. Использование государственных гарантий может быть реализовано за счет:

Поддержки внутреннего спроса через финансирование программ по приобретению населением

Товаров длительного пользования (посредством субсидирования процентных ставок по кредитам и частичной компенсации стоимости товара);

Включения 30 – 50 крупнейших банков в программу кредитования инфраструктурных, стратегических проектов, предприятий малого и среднего бизнеса на конкурсной основе под гарантии государства;

Покрытия обязательств перед банками тех граждан, которые потеряли возможность обслуживать кредиты (в том числе ипотечные) в результате кризиса.

В специальной поддержке нуждается Агентство по ипотечному жилищному кредитованию (АИЖК) как организация, отвечающая за стимулирование первичного спроса. От работы Агентства во многом зависит существование ипотечного рынка, а значит, и строительной отрасли в целом. Представляется необходимым увеличить капитал АИЖК на 60 млрд. руб. (в дополнение к 66 млрд. руб., выделенным в 2008 г.).

Агентство по страхованию вкладов сейчас выполняет важные функции по обеспечению стабильности депозитной базы и осуществляет поддержку санации банковской системы. Следует, на наш взгляд, увеличить капитал АСВ на 100 млрд. руб. (в дополнение к выделенным средствам в размере 266 млрд. руб.).

6. Упорядочение рынка проблемных активов

Важным условием укрепления банковского сектора является упорядочение рынка проблемных активов. В первую очередь, необходимо сформировать единую систему классификации проблемных активов, а затем обеспечить вывод с помощью государства проблемных активов с балансов банков и создать единую площадку для торговли ими.

Для облегчения доступа банков к публичной финансовой информации было бы целесообразно создать Государственное бюро финансовой информации по банкам и корпоративным клиентам банков на базе Банка России.

Кроме того, необходимы меры в области учета и распоряжения имуществом: формирование единой системы учета (регистрации) залога движимого имущества, создание механизма обязательного ареста имущества должников по искам банков, ввод упрощенного порядка судебного рассмотрения споров, связанных со взысканием задолженности по кредитным договорам и обращением взыскания на заложенное имущество.

Также необходимо обеспечить возможность погашения требований банков за счет заложенного имущества, минуя процедуру банкротства.

7. Повышение прозрачности и технологичности банковской системы